2020年4月施行 配偶者居住権の制度概要と税務上の取り扱い

こんにちは。

税理士の大塚です。

今回は民法改正により2020年4月に誕生した配偶者居住権について、制度の概要と税務上の取り扱いを中心に解説します。

配偶者居住権は、「配偶者が自宅の所有権を相続できなかった場合でも引き続きその自宅に賃料の負担なく居住することができる権利」のことです。

2020年4月1日以降の相続から配偶者居住権が認められるようになりました。これにより、自宅の建物の権利を、所有権と居住権に分けて相続することが可能となります。

これまでは、配偶者が自宅を相続してそのまま自宅での居住を継続しようとした場合、他の相続人の遺産額が少なくなることで分割協議が上手くまとまらなくなったり、その結果自宅を売却せざるを得なくなったりということがあり得ました。

また、他の相続人が自宅を相続した場合、配偶者が住む家を追われる可能性もあります。

そこで、残された配偶者の今後の負担軽減を考えて創設された権利となります。

配偶者居住権の主なポイントは以下の通りです。

①遺産分割(家庭裁判所による審判を含む)又は遺贈により配偶者が取得できる権利

建物の所有者が亡くなった際に初めて生じる権利であり、生前に取得できるものではありません。

②相続開始時に配偶者がその自宅に居住していることが必要

③相続開始時に自宅が配偶者以外の方との共有であった場合には認められない

逆に言えば、夫婦共有の自宅であれば認められます。

④配偶者以外の家族を同居させることは可能

⑤第三者へ賃貸しようとする場合は建物所有者への承諾が必要

自宅に住まなくなった場合に、居住権を持っているからと言って勝手に第三者に貸すことはできません。

⑥配偶者居住権は譲渡不可

配偶者居住権の存続期間は終身とされています。つまり配偶者の方が亡くなるまで存続します。

但し、分割協議や遺言に年数の設定がされている時は、その年数によります。例えば20年間など、具体的に存続期間を定めることが可能です。

また、存続期間内であっても、配偶者と建物の所有者の間で合意するなどして解除することも認められています。

配偶者居住権が設定された建物の所有者は、登記しなければならないことになっています。

今後は、建物の登記簿謄本を見ると、配偶者居住権の設定がされているか分かることになります。

配偶者居住権と同時に創設された権利に、配偶者短期居住権があります。存続期間は相続開始から6か月間など、その名の通り短期間になります。

例えば、借入があり相続放棄する為に配偶者が自宅を明け渡す場合、直ちに出ていくことは負担が大きい為、短期間ではありますが居住し続ける権利を認めるものです。

なお、配偶者短期居住権に評価額はない為、この後の配偶者居住権と税法との関係については、配偶者短期居住権は含まれません。

制度概要で述べた通り、自宅の建物の権利を、所有権と居住権に分けて相続することが可能となりました。相続税の財産評価においても、所有権部分と居住権部分を分けて評価する必要があります。

配偶者居住権は建物に対して設定する権利です。しかし建物について居住権があるということは、同時にその建物の敷地についても使用する権利があることになります。その敷地を使用して建物が建てられていることにより、初めて居住する権利が発生する為です。

従って、土地部分も配偶者居住権の利用権と所有権に分けて評価します。

イ 配偶者居住権の評価

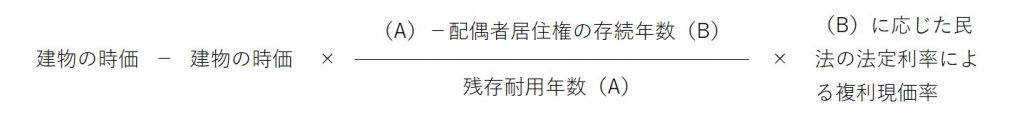

具体的には、下記の算式に当てはめて計算を行います。

ロ 所有権の評価

建物の時価から、配偶者居住権の評価額(イ)を控除して求めます。

②土地の評価

イ 配偶者居住権に基づく敷地に対する使用権の価額

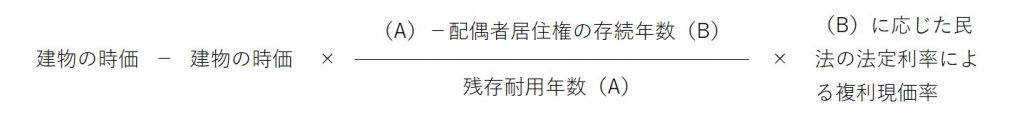

具体的には、下記の算式に当てはめて計算を行います。

ロ 所有権の評価

土地の時価から、配偶者居住権に基づく敷地に対する使用権の価額(イ)を控除して求めます。

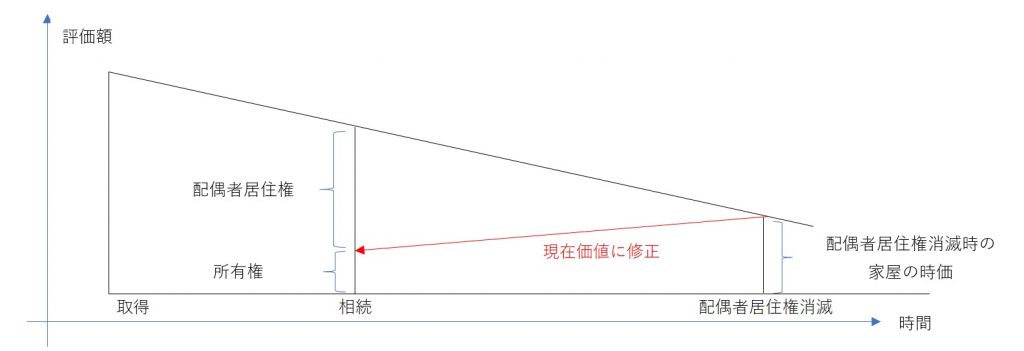

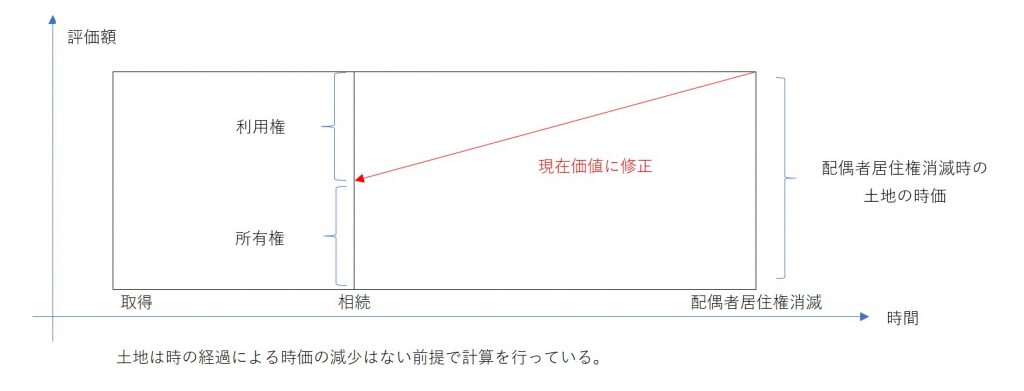

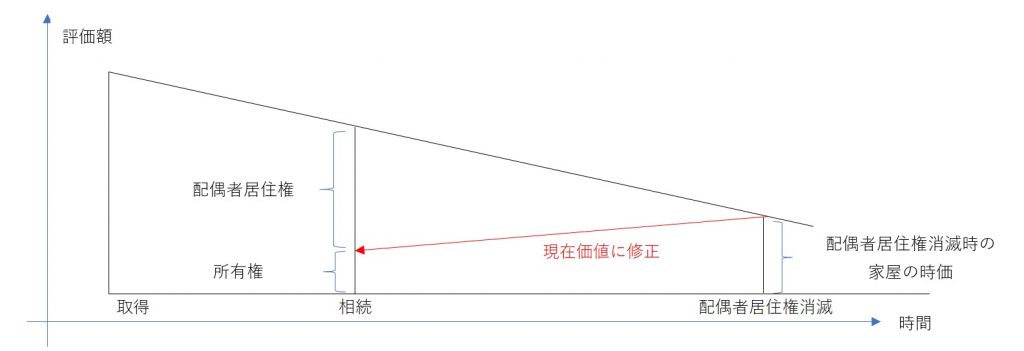

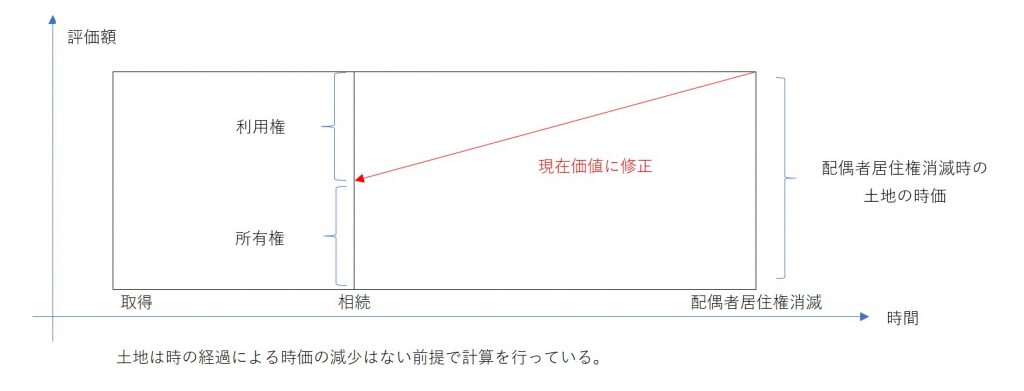

評価額の算式は複雑ですが、簡潔に言うと、「現在の建物・土地の評価額」から、「配偶者居住権が消滅した際の建物・土地の評価額を現在価値に修正したもの」を控除しています。

相続後の配偶者居住権及び敷地利用権の評価額は、時の経過とともに減少します。その分、所有権の評価額は大きくなります。

イメージ図

建物

土地

配偶者居住権が設定されている建物の敷地については、配偶者居住権の設定に伴い配偶者が取得する敷地権、敷地の所有権ともに小規模宅地等の特例の対象になります。

①配偶者居住権としての敷地利用権

配偶者が取得する為、適用可能です。

②その敷地の所有権

被相続人の同居親族が取得する場合等、一定の要件を満たせば適用可能です。

この場合、特定居住用宅地等として合計330㎡までは80%の減額の適用が受けられます。330㎡までの限度面積判定については、所有権と敷地利用権の価額に応じて面積按分を行います。例えば、敷地300㎡の土地で、土地合計3,000万円(所有権1,000万円、敷地利用権2,000万円)の場合、所有権100㎡、敷地利用権200㎡となります。

配偶者の死亡により配偶者居住権が消滅した場合、相続税は課せられません。配偶者居住権は、その配偶者が居住する権利であり、自宅の所有者に対して配偶者居住権を相続したという考えにはなりません。

また、分割協議や遺言で存続期間を定めていた場合にその存続期間が満了した場合や、建物

自体が滅失した為に配偶者居住権も消滅したような場合においては、贈与税が課されることはありません。

そもそも存続期間満了時点で配偶者居住権の評価額は0円になりますので、贈与という話にはなり得ません。建物が滅失した場合も、建物屋自体の評価もなくなりますので同様です。

配偶者居住権は配偶者の居住を守る趣旨で誕生した制度です。その為、親族間で仲が良くないような場合に設定することが多いように思います。

しかし、権利自体は必要なくても、敢えて配偶者居住権を設定することで相続税を軽減することも可能です。

例えば、(A)自宅の不動産を一次相続で配偶者に相続させ、二次相続で子供に相続させる場合、一時相続では配偶者の税額軽減が使用できるので税額を抑えられても、二次相続で多額の相続税がかかるケースは多々あります。

そこで、(B)一次相続で配偶者居住権のみを配偶者に相続させ、所有権を子供が相続させてしまう方法も考えられます。配偶者が亡くなった場合には、配偶者居住権について相続税の対象にはならないことを利用します。つまり、二次相続では自宅不動産についての相続財産はないことになります。

簡単な計算例で相続税総額がどの程度変わるか見てみます。

遺産 : 自宅不動産1億円のみ 配偶者居住権6,000万円 所有権4,000万円

相続人: 配偶者 子供の二人のみ

※二次相続は当該不動産のみ。評価額は同一とする。相続人は子供一人。

※配偶者居住権は建物・土地含むものとする。

※小規模宅地等の特例は考慮外とする。

(A)パターン 一次相続 不動産全体を配偶者相続

一次相続 0円 二次相続 1,220万円

(B)パターン 一時相続 配偶者居住権設定 所有権は子供が相続

一時相続 308万円 二次相続0円

この事例だと結果900万近く納税が抑えられていますが、必ず配偶者居住権の設定が有利になるとは限りません。

例えば子供が別居して持ち家がない場合、一次相続で自宅の土地部分を取得してもいわゆる家なき子特例による小規模宅地等の特例は適用できませんが、二次相続で取得すれば小規模宅地等の特例が適用できる可能性があります。その為、先を見越したシミュレーションが必要です。

以下に該当する理由で配偶者居住権が消滅した場合に、対価が支払われなかった時、又は著しく低い価額の対価の支払いがあった時は、建物の所有者に対して贈与税が課される可能性があります。

これは、配偶者居住権が消滅することにより、所有している建物自体の評価額が上がる為です。実際の贈与額は、2(1)の相続税の評価方法より評価額を求めて計算します。

相続税の解説でも述べた通り、存続期間満了や建物の滅失などによる配偶者居住権の消滅においては、贈与税の対象とはなりません。

配偶者居住権と所得税が関係するケースを二つご紹介します。

配偶者居住権自体を譲渡しているわけではないですが、配偶者の譲渡所得の対象となります。この場合、配偶者居住権の取得費をどのように計算するか、令和2年の税制改正により明らかにされています。

居住建物等の取得費は、相続人が取得した価額から配偶者居住権設定時までの減価を控除した金額となります。配偶者居住権割合は、全体の価額のうち配偶者居住権又は敷地利用権の割合を言い、これにより所有権部分を排除します。

減価の額は、通常建物に適用されるものですが、敷地利用権についても適用されることに注意が必要です。

また、居住用財産の3,000万円控除や軽減税率の特例などは適用されません。

配偶者居住権が設定されている不動産を売却する可能性もあります。

その場合、通常の不動産の譲渡となり譲渡所得の対象となりますが、こちらも取得費について調整が必要です。

こちらは通常の取得費から、(1)で計算される配偶者居住権部分を控除して計算されることになります。

税理士の大塚です。

今回は民法改正により2020年4月に誕生した配偶者居住権について、制度の概要と税務上の取り扱いを中心に解説します。

1 制度の概要

(1)配偶者居住権とは

配偶者居住権は、「配偶者が自宅の所有権を相続できなかった場合でも引き続きその自宅に賃料の負担なく居住することができる権利」のことです。

2020年4月1日以降の相続から配偶者居住権が認められるようになりました。これにより、自宅の建物の権利を、所有権と居住権に分けて相続することが可能となります。

これまでは、配偶者が自宅を相続してそのまま自宅での居住を継続しようとした場合、他の相続人の遺産額が少なくなることで分割協議が上手くまとまらなくなったり、その結果自宅を売却せざるを得なくなったりということがあり得ました。

また、他の相続人が自宅を相続した場合、配偶者が住む家を追われる可能性もあります。

そこで、残された配偶者の今後の負担軽減を考えて創設された権利となります。

配偶者居住権の主なポイントは以下の通りです。

①遺産分割(家庭裁判所による審判を含む)又は遺贈により配偶者が取得できる権利

建物の所有者が亡くなった際に初めて生じる権利であり、生前に取得できるものではありません。

②相続開始時に配偶者がその自宅に居住していることが必要

③相続開始時に自宅が配偶者以外の方との共有であった場合には認められない

逆に言えば、夫婦共有の自宅であれば認められます。

④配偶者以外の家族を同居させることは可能

⑤第三者へ賃貸しようとする場合は建物所有者への承諾が必要

自宅に住まなくなった場合に、居住権を持っているからと言って勝手に第三者に貸すことはできません。

⑥配偶者居住権は譲渡不可

(2)存続期間

配偶者居住権の存続期間は終身とされています。つまり配偶者の方が亡くなるまで存続します。

但し、分割協議や遺言に年数の設定がされている時は、その年数によります。例えば20年間など、具体的に存続期間を定めることが可能です。

また、存続期間内であっても、配偶者と建物の所有者の間で合意するなどして解除することも認められています。

(3)登記義務

配偶者居住権が設定された建物の所有者は、登記しなければならないことになっています。

今後は、建物の登記簿謄本を見ると、配偶者居住権の設定がされているか分かることになります。

(4)配偶者短期居住権

配偶者居住権と同時に創設された権利に、配偶者短期居住権があります。存続期間は相続開始から6か月間など、その名の通り短期間になります。

例えば、借入があり相続放棄する為に配偶者が自宅を明け渡す場合、直ちに出ていくことは負担が大きい為、短期間ではありますが居住し続ける権利を認めるものです。

なお、配偶者短期居住権に評価額はない為、この後の配偶者居住権と税法との関係については、配偶者短期居住権は含まれません。

2 配偶者居住権と相続税

制度概要で述べた通り、自宅の建物の権利を、所有権と居住権に分けて相続することが可能となりました。相続税の財産評価においても、所有権部分と居住権部分を分けて評価する必要があります。

(1)評価方法

配偶者居住権は建物に対して設定する権利です。しかし建物について居住権があるということは、同時にその建物の敷地についても使用する権利があることになります。その敷地を使用して建物が建てられていることにより、初めて居住する権利が発生する為です。

従って、土地部分も配偶者居住権の利用権と所有権に分けて評価します。

①建物の評価

イ 配偶者居住権の評価

具体的には、下記の算式に当てはめて計算を行います。

ロ 所有権の評価

建物の時価から、配偶者居住権の評価額(イ)を控除して求めます。

②土地の評価

イ 配偶者居住権に基づく敷地に対する使用権の価額

具体的には、下記の算式に当てはめて計算を行います。

ロ 所有権の評価

土地の時価から、配偶者居住権に基づく敷地に対する使用権の価額(イ)を控除して求めます。

評価額の算式は複雑ですが、簡潔に言うと、「現在の建物・土地の評価額」から、「配偶者居住権が消滅した際の建物・土地の評価額を現在価値に修正したもの」を控除しています。

相続後の配偶者居住権及び敷地利用権の評価額は、時の経過とともに減少します。その分、所有権の評価額は大きくなります。

イメージ図

建物

土地

(2)小規模宅地等の特例

配偶者居住権が設定されている建物の敷地については、配偶者居住権の設定に伴い配偶者が取得する敷地権、敷地の所有権ともに小規模宅地等の特例の対象になります。

①配偶者居住権としての敷地利用権

配偶者が取得する為、適用可能です。

②その敷地の所有権

被相続人の同居親族が取得する場合等、一定の要件を満たせば適用可能です。

この場合、特定居住用宅地等として合計330㎡までは80%の減額の適用が受けられます。330㎡までの限度面積判定については、所有権と敷地利用権の価額に応じて面積按分を行います。例えば、敷地300㎡の土地で、土地合計3,000万円(所有権1,000万円、敷地利用権2,000万円)の場合、所有権100㎡、敷地利用権200㎡となります。

(3)配偶者居住権の消滅

配偶者の死亡により配偶者居住権が消滅した場合、相続税は課せられません。配偶者居住権は、その配偶者が居住する権利であり、自宅の所有者に対して配偶者居住権を相続したという考えにはなりません。

また、分割協議や遺言で存続期間を定めていた場合にその存続期間が満了した場合や、建物

自体が滅失した為に配偶者居住権も消滅したような場合においては、贈与税が課されることはありません。

そもそも存続期間満了時点で配偶者居住権の評価額は0円になりますので、贈与という話にはなり得ません。建物が滅失した場合も、建物屋自体の評価もなくなりますので同様です。

(4)相続税対策としての活用

配偶者居住権は配偶者の居住を守る趣旨で誕生した制度です。その為、親族間で仲が良くないような場合に設定することが多いように思います。

しかし、権利自体は必要なくても、敢えて配偶者居住権を設定することで相続税を軽減することも可能です。

例えば、(A)自宅の不動産を一次相続で配偶者に相続させ、二次相続で子供に相続させる場合、一時相続では配偶者の税額軽減が使用できるので税額を抑えられても、二次相続で多額の相続税がかかるケースは多々あります。

そこで、(B)一次相続で配偶者居住権のみを配偶者に相続させ、所有権を子供が相続させてしまう方法も考えられます。配偶者が亡くなった場合には、配偶者居住権について相続税の対象にはならないことを利用します。つまり、二次相続では自宅不動産についての相続財産はないことになります。

簡単な計算例で相続税総額がどの程度変わるか見てみます。

遺産 : 自宅不動産1億円のみ 配偶者居住権6,000万円 所有権4,000万円

相続人: 配偶者 子供の二人のみ

※二次相続は当該不動産のみ。評価額は同一とする。相続人は子供一人。

※配偶者居住権は建物・土地含むものとする。

※小規模宅地等の特例は考慮外とする。

(A)パターン 一次相続 不動産全体を配偶者相続

一次相続 0円 二次相続 1,220万円

(B)パターン 一時相続 配偶者居住権設定 所有権は子供が相続

一時相続 308万円 二次相続0円

この事例だと結果900万近く納税が抑えられていますが、必ず配偶者居住権の設定が有利になるとは限りません。

例えば子供が別居して持ち家がない場合、一次相続で自宅の土地部分を取得してもいわゆる家なき子特例による小規模宅地等の特例は適用できませんが、二次相続で取得すれば小規模宅地等の特例が適用できる可能性があります。その為、先を見越したシミュレーションが必要です。

3 配偶者居住権と贈与税

以下に該当する理由で配偶者居住権が消滅した場合に、対価が支払われなかった時、又は著しく低い価額の対価の支払いがあった時は、建物の所有者に対して贈与税が課される可能性があります。

これは、配偶者居住権が消滅することにより、所有している建物自体の評価額が上がる為です。実際の贈与額は、2(1)の相続税の評価方法より評価額を求めて計算します。

(1)配偶者と建物所有者との合意により消滅した場合

(2)配偶者が権利を放棄した場合

(3)配偶者の規定違反等の為、建物所有者が権利を消滅させた場合

相続税の解説でも述べた通り、存続期間満了や建物の滅失などによる配偶者居住権の消滅においては、贈与税の対象とはなりません。

4 配偶者居住権と所得税

配偶者居住権と所得税が関係するケースを二つご紹介します。

(1)対価を支払って配偶者居住権の合意解除等を行った場合

配偶者居住権自体を譲渡しているわけではないですが、配偶者の譲渡所得の対象となります。この場合、配偶者居住権の取得費をどのように計算するか、令和2年の税制改正により明らかにされています。

居住建物等の取得費は、相続人が取得した価額から配偶者居住権設定時までの減価を控除した金額となります。配偶者居住権割合は、全体の価額のうち配偶者居住権又は敷地利用権の割合を言い、これにより所有権部分を排除します。

減価の額は、通常建物に適用されるものですが、敷地利用権についても適用されることに注意が必要です。

また、居住用財産の3,000万円控除や軽減税率の特例などは適用されません。

(2)建物の所有者が、配偶者居住権の消滅前にその不動産を譲渡した場合

配偶者居住権が設定されている不動産を売却する可能性もあります。

その場合、通常の不動産の譲渡となり譲渡所得の対象となりますが、こちらも取得費について調整が必要です。

こちらは通常の取得費から、(1)で計算される配偶者居住権部分を控除して計算されることになります。